Unidad de Riesgo

1. Entorno General.

El entorno económico del país alcanzó un crecimiento que osciló entre el 4.3% y 4.5%, de acuerdo con estimaciones del Banco Central de Honduras (BCH), superando las expectativas iniciales que fueron de 3.5%, formuladas en un ambiente con factores adversos en sus últimos meses.

Sin embargo, de acuerdo a las agencias calificadores de riesgo, el país mejoró la calificación con respecto al año anterior. En el caso de Moody’s Investors Service pasó de B2 a B1 con perspectiva estable; Standard and Poor’s (S&P) mejoró de B+ a BB- con perspectiva estable. No obstante, dicha calificación podría verse afectada por condiciones socioeconómicas y eventos políticos imperantes en el país, lo que podría generar eventos inesperados adversos poniendo en riesgo la continuidad política, la estabilidad y el crecimiento económico del país, hechos que podrían incidir en la actividad y resultados financieros de la Institución.

2. Sistema Financiero.

El sistema financiero hondureño obtuvo un crecimiento aproximado de 10.48% con bajos niveles de inflación, lo que contribuyó a la estabilidad macro económica. Al restar la inflación a los índices promedio de expansión, a la banca le queda un crecimiento real del 6.83%. Según datos del Banco Central de Honduras (BCH), las actividades que ayudaron a dicho desarrollo del sistema fueron las exportaciones agrícolas, la manufactura y los flujos de remesas. En ese mismo sentido, la actividad agropecuaria aportó un crecimiento importante en Finsol, alcanzando aproximadamente el 53% del total de la cartera crediticia respecto al año anterior.

3. Gestión del Banco

Durante el ejercicio 2017, Finsol mostró mejores resultados en referencia a los años 2016 y 2015; en términos de utilidad registro un 45% de crecimiento respecto a dichos periodos. Para alcanzar los resultados anteriores, Finsol tuvo que afrontar situaciones de mercado complicadas, pudiendo mencionarse el sobreendeudamiento del usuario interno, mayor exigencia de la regulación para el sistema financiero; aunado a lo anterior, se agrega el efecto inmediato de las bajas tasas de interés que provocó mayor competitividad en el segmento de mercado que atiende la Institución. En ese mismo sentido se reorientaron las estrategias de negocios para mejorar la competitividad y la rentabilidad financiera.

De acuerdo a lo anterior, la unidad de riesgo continuo orientando al personal en el desarrollo de las actividades diarias, con el fin de mantener una adecuada gestión de riesgos en el proceso de identificación, evaluación, seguimiento y control de los diferente riesgos que se administran, mediante el establecimiento de adecuadas políticas de gestión de riesgos en las que se reflejen los principios y estándares para el funcionamiento general de las actividades en la Financiera.

4. Principales Riesgos en 2017.

A continuación se presenta un resumen de los principales riesgos monitoreados por el área:

4.1 Riesgo Crediticio.

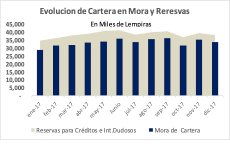

Al cierre del año 2017, el indicador de Par>30 registró un ratio de 6.92%, mayor que el año anterior que fue de un 5.12%, que se vio afectado por los acontecimiento políticos registrados en los últimos meses del 2017, siendo uno de los principales indicadores de riesgo que se gestiona en la Institución. Por otra parte, durante el 2017, el nivel de cobertura de reservas para préstamos en mora se mantuvo superior al 110%.

4.2 Riesgo de Liquidez.

La Institución ha mantenido una apropiada gestión del riesgo de liquidez, alcanzando los objetivos propuestos y logrando cumplir con los indicadores establecidos por el ente regulador (CNBS) asimismo, con los indicadores internos propuestos por la administración.

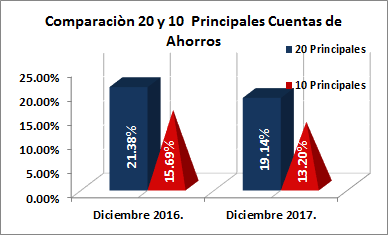

a) Dentro del seguimiento a este riesgo se muestran los 20 principales clientes de Finsol en cuentas de ahorro, estos representan 19.14% y en certificados de depósitos este grupo de depositantes representan 46.94% del total captado al cierre del mes de diciembre del 2017, siendo este último uno de los principales riesgo que gestiona la administración de Finsol.

b) En ese mismo sentido, el grupo de los 10 principales depositantes de la Financiara ha mejorado su concentración respecto al 2016 tal como se muestra en el siguiente cuadro:

c) Riesgos de Mercado

El riesgo de mercado abarca aquellas actividades financieras en donde se asume riesgo patrimonial como consecuencia de cambios en los factores de mercado. Este riesgo proviene de la variación del tipo de interés, uno de los principales factores que ha afectado a la Institución por la reducción de la tasa de mercado y en menor proporción por la tasa de inflación y el factor cambiario, reflejándose en algunas zonas del país y en los productos por rango de monto que se ofrecen en el segmento de mercado en que se opera. Con el propósito de minimizar este riesgo, Finsol ha establecido políticas de diversificación tanto en términos de factores de riesgo como de distribución geográfica.

d) Riesgos de Operación / Tecnológico / Cumplimiento.

En el 2017, se realizaron evaluaciones y criticidad a los diferentes procesos operativos a través de la herramienta Omtrix, mismas que fueron calibradas de acuerdo a cada proceso; asimismo, se ha culturizado al personal sobre la “gestión de riesgos” mediante la difusión de políticas y metodologías internas para la gestión de los riesgos de operación, a través de capacitaciones y otros medios de divulgación, cuyo objetivo es minimizar los eventos de pérdida, originados por factores humanos, tecnológicos, procesos o por eventos externos. Cabe mencionar que en el 2017, no se registraron eventos de pérdida materializados.

e) Riesgo Legal.

Durante el periodo 2017, la Institución se vio más expuesta al riesgo de concentración por tipo de garantías fiduciarias como consecuencia de la mayor competencia de mercado y el segmento de mercado que atiende Finsol; sin embargo, la unidad de riesgo continuo con el seguimiento requerido a contratos suscritos por la Institución por servicios, convenidos, así como el monitoreo de las escrituras de hipotecas pendientes de inscripción en el Registro de la Propiedad.

f) Riesgo Reputacional.

Para la gestión integral del riesgo reputacional la Institución cuenta con manuales que establecen estándares, políticas y procedimientos que permiten proteger la imagen y reputación de la Financiera y la de sus empleados de forma adecuada.

En el transcurso del 2017, se atendieron las quejas y/o reclamos presentados por nuestros clientes, los que se solucionaron de forma oportuna y satisfactoria para el usuario financiero.

g) Riesgo Estratégico.

Para este riesgo, la Institución en el 2017, estableció indicadores con nivel de Optimo, Aceptable, Alerta y Limite de tolerancia, en estos dos últimos se determina que el área dueña y responsable de la gestión de cada riego debe establecer los respectivo planes de mitigación para poder alcanzar paulatinamente los niveles de riesgo de Aceptable u Optimo dentro de tres meses para cada nivel.